Antes de pasar a explicar qué es una tabla de amortización y para qué sirve, tal vez debamos empezar por recordar a qué nos referimos con el concepto mismo de amortización. Y es que este es un término financiero que se refiere a la pérdida o reducción de valor de un activo (un bien como un auto o una casa) o pasivo (una deuda). De manera que al hablar de la amortización de un préstamo nos referimos a su reducción gradual conforme se van realizando pagos al mismo. Ahora bien, ¿qué es exactamente una tabla de amortización? ¡Quédate con nosotros para averiguarlo!

¿Qué es y para qué sirve la tabla de amortización?

Una tabla de amortización de un préstamo es una herramienta útil que te ayuda a entender el desglose de los pagos de tu préstamo a lo largo del tiempo. Tanto si estás solicitando un crédito hipotecario, un préstamo para comprar un coche o cualquier otro tipo de préstamo a plazos, entender qué es una tabla de amortización y cómo funciona puede beneficiarte enormemente a la hora de gestionar tus finanzas.

Podría parecer poca cosa, pero tener claro cuánto dinero debemos destinar a pagar las deudas que adquirimos es vital para no excedernos en nuestros gastos y no terminar el mes mordiéndonos las uñas de preocupación. Al solicitar un préstamo o crédito, lo habitual es que el banco o entidad financiera te proporcionen una tabla de amortización, pero de cualquier manera, a continuación te explicamos los elementos que conforman una tabla de amortización y también cómo hacer la tuya. De este modo podrás hacer un calendario de pagos mucho más efectivo y funcional.

Elementos que conforman la tabla de amortización

El diseño y disposición de un cuadro de amortización puede variar de acuerdo con el tipo de préstamo de que se trate, así como de la institución que lo otorga, sin embargo, la mayoría cuenta con elementos comunes que muestran:

- El periodo al que se refieren los datos de cada fila (por lo general se desglosa por semana, quincena o mes, de acuerdo con la periodicidad de los pagos del préstamo).

- Deuda pendiente o saldo pendiente, es decir, la totalidad de lo que resta por pagar.

- Interés generado en el periodo.

- Comisiones aplicables (como comisión por administración o algún tipo de seguro).

- Bonificaciones (si existiesen).

- Cuota mensual, quincenal o semanal (monto de los pagos a realizar cada periodo).

- Saldo final después del pago.

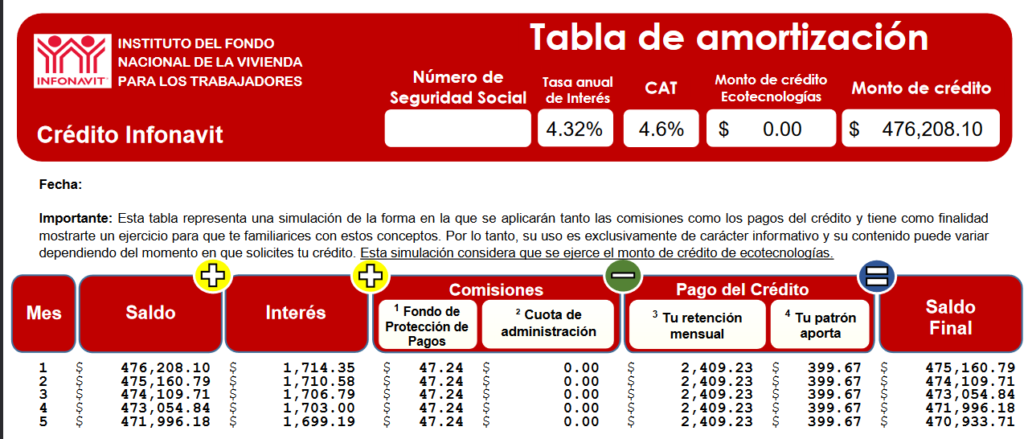

Estos suelen ser los datos presentes en la tabla de amortización de un préstamo en sí misma (en las filas y columnas), pero además es probable que te encuentres con otros datos relevantes que son fijos, es decir, no cambian a lo largo del tiempo del préstamo (como si lo hacen los saldos e intereses, por ejemplo). Estos pueden incluir la tasa de interés, el CAT, el monto del préstamo, así como datos del deudor o de la institución otorgantes e información adicional sobre las especificaciones de la transacción o detalles del pago.

Cómo calcular una tabla de amortización

Si las entidades financieras con las que has tratado no te proporcionan una tabla de amortización de un préstamo o crédito, ¡no te preocupes! Hacer una tú mismo es bastante sencillo. Lo ideal es que la realices en una hoja de cálculo, ya que podrás ingresar fórmulas para obtener los intereses y saldos de manera automática.

Lo primero que debes hacer es nombrar cada columna con los datos básicos que te presentamos en la sección anterior. Puedes guiarte en el ejemplo de tabla de amortización del INFONAVIT que te compartimos y llenarla con los datos correspondientes a tu producto financiero.

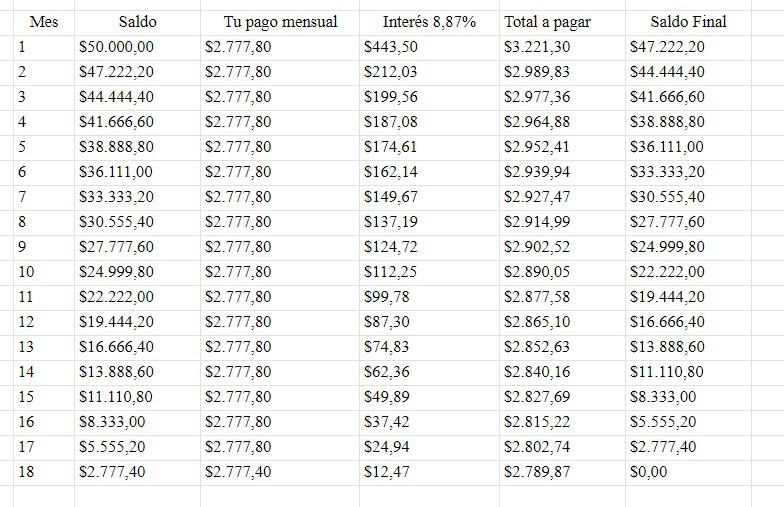

Supongamos que has solicitado un préstamo por 50 mil pesos para empezar tu negocio. Si el préstamo es a 18 meses, haremos 18 filas, una para cada mes que efectuaremos un pago. La primera columna debe mostrar el saldo inicial por el que pedimos el préstamo. Después debemos tener una columna para el pago fijo que se realiza cada mes. Esta sección puede variar de acuerdo con las condiciones del préstamo. En la tabla de INFONAVIT podías ver que el pago era fijo independientemente de los intereses generados cada mes (esto quiere decir que los intereses se van sumando a la deuda general mes con mes). En este ejemplo, tenemos un pago fijo al que se le suman posteriormente los intereses y se añaden a dicho pago invariable, por lo que cada mes el pago final cambia.

Para la cuarta columna (la del interés) solo necesitas indicar en tu hoja de cálculo que debe multiplicar el saldo final (en la primera columna) por el porcentaje de interés determinado. En la columna de total a pagar debes sumar el pago mensual fijo más dichos intereses. Finalmente, en la sección de saldo final debes indicar que se reste al saldo el total a pagar y, ¡listo!

De esta forma ya tienes tu propia tabla de amortización de un préstamo para planificar tus gastos cada mes, tomando en cuenta los pagos que debas dar para tu préstamo. Estas tablas pueden serte de utilidad antes de pedir un crédito, pues te permiten calcular los abonos mensuales y determinar si tendrás la capacidad de pago para liquidar una deuda antes de adquirirla.

¿Te sientes preparado para hacer tu propia tabla de amortización de un préstamo? ¡Anímate a intentarlo! Puedes hacer algunas con escenarios y características hipotéticas para practicar o planificar algún proyecto futuro. Y si quieres seguir aprendiendo sobre finanzas personales, préstamos bancarios y muchos más, sigue explorando el blog de Revalue.