Un pagaré es un título de crédito que representa una promesa incondicional de pago de una suma determinada de dinero. Dicha promesa se establece entre un deudor o suscriptor y un beneficiario o tenedor del pagaré (a quien se le pagará).

En este artículo de Revalue, te explicamos qué pasa cuando firmas un pagaré, qué obligaciones adquieres y cómo funciona el compromiso establecido a través de este documento. Sigue leyendo para entender cómo usar esta herramienta que puede ser una excelente opción para crear un compromiso de pago por un préstamo personal entre particulares.

Índice

Toggle¿Qué datos debe contener un pagaré para ser válido?

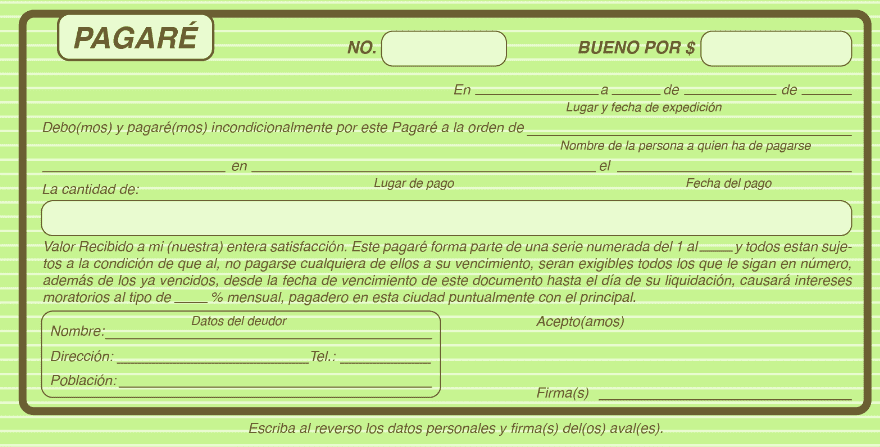

Estos títulos de crédito pueden redactarse tanto de forma impresa, escritos de puño y letra o mediante formatos de pagaré preexistentes que se encuentran con facilidad en las papelerías. Esto no afecta la legitimidad del documento, sin embargo, sí existen requisitos formales básicos que un pagaré debe tener para que la obligación que establece entre las partes se considere legal y válida. Para que un pagaré tenga validez debe contener los siguientes requisitos:

- Indicación de que se trata de un pagaré

- Leyenda de la promesa incondicional de pago

- Cantidad a ser liquidada con número y con letra

- Nombre de quién debe pagar (deudor o firmante)

- Nombre de a quién se le pagará (tenedor o beneficiario del pagaré)

- Fecha y lugar de firma del pagaré

- Fecha y lugar de liquidación del monto

- Firma autógrafa del deudor

Es fundamental que al firmar o hacer que alguien más firme un pagaré, se corrobore que no falte ninguno de estos datos, pues la ausencia de cualquiera de ellos puede invalidar el documento. Además, dejar espacios en blanco puede originar malos entendidos al permitir que dichos datos sean llenados con posterioridad. Muchas de las consecuencias negativas que pasan cuando firmas un pagaré provienen de este tipo de omisiones.

Otros datos que puede incluir un pagaré

Los anteriores son los datos mínimos que todo pagaré deberá incluir, no obstante, según las circunstancias establecidas por los participantes de este acuerdo, un pagaré también puede incluir:

- Intereses a cobrarse

- Leyenda de “no negociable”

- Datos del aval

Intereses a cobrarse

Si existe el acuerdo de cobrar intereses moratorios por el dinero prestado — al no pagarse el adeudo cuando se hace efectivo un pagaré —, esto también puede ser indicado en el documento.

Recuerda que el porcentaje de interés no debe ser excesivo o de lo contrario se considera usura y será penado por la ley. Los préstamos con intereses pueden representar una opción de inversión, pero deben ceñirse a las regulaciones legales.

Leyenda de “no negociable”

Otra indicación que puede incluirse en el pagaré es la de “no negociable”, es decir, que las partes establecen que la deuda respaldada por el pagaré no puede ser endosada a alguien más. En pocas palabras, dicha deuda se liquida única y exclusivamente al acreedor original, en la cantidad y términos establecidos.

Datos del aval

En los pagarés también se puede solicitar una garantía de pago mediante un aval. De ser este el caso, los datos del aval también deben constar en el documento o en hoja adjunta al mismo. Lo que pasa cuando firmas un pagaré como aval es que básicamente eres la persona que se obliga a liquidar el título cambiario en caso de impago por parte del suscriptor.

¿Cuándo se hace efectivo un pagaré?

Un pagaré firmado puede ser cobrado una vez que se llega a la fecha de vencimiento establecida en el documento al momento de su firma. Si dicha fecha resulta ser un día inhábil, se puede realizar el cumplimiento del pago el primer día hábil posterior. Si existe un acuerdo de cobro de intereses moratorios entre las partes, puede que el pago no se ejecute en la fecha establecida, pero esto generará un porcentaje de intereses que se sumarán a la deuda original y se acumularán hasta que se liquide el adeudo original y los intereses acumulados.

¿Cuándo vence un pagaré en México?

La noción de vencimiento o finalización del pagaré se puede entender de dos formas. Por un lado, los pagarés tienen una fecha de vencimiento determinada por los participantes, que es la fecha en que la deuda declarada debe ser liquidada.

Por otro lado, se puede considerar que un pagaré vence — en el sentido de ya no poder ser cobrado — cuando han pasado tres años desde su fecha de vencimiento, este no se ha liquidado y el beneficiario no ha emprendido ninguna acción legal para reclamar el pago.

¿En qué casos no es válido un pagaré en México?

Existen algunas circunstancias en las que puede existir anulación del pagaré y, por ende, ver abolidos sus efectos jurídicos. La primera de ellas es si no se encuentra consignado en el documento la indicación de que se trata de un pagaré, la cantidad a pagar o la firma del suscriptor. Considera que la ausencia del resto de los datos básicos (beneficiario, fecha y lugar de pago, lugar y fecha de expedición) no invalida directamente el pagaré.

Además, si fuiste obligado a firmar un pagaré en blanco — o lo firmaste por desconocimiento — no estás obligado a pagarlo. Los pagarés firmados en blanco se invalidan al considerarse acciones de mala fe. Sin embargo, ten en cuenta que deberás comprobar ante las autoridades que el acreedor lo requisito posterior a que lo firmaras.

Si no me pagan un pagaré, ¿qué puedo hacer?

Los pagarés se encuentran regulados por la Ley General de Títulos y Operaciones de Crédito, por lo que si alguien te firmó un pagaré para asegurar el pago de un préstamo, pero a la fecha de vencimiento se niega a pagarlo, puedes emprender acciones legales para recuperar el dinero adeudado.

Este procedimiento legal se conoce como acción cambiaria e implica que los casos de impago de pagarés se lleven a juicio para garantizar su liquidación. En caso de que el suscriptor no cuente con las cantidades de dinero suficiente para liquidar la deuda adquirida, se suele recurrir al embargo de bienes que cubran el monto adeudo. Solo recuerda que la posibilidad de reclamar un impago prescribe a los tres años posteriores a la fecha de vencimiento del pagaré. Pasado este periodo, ya no podrás emprender una acción legal.

Otra opción habitual con estos títulos de crédito es el endosamiento de los mismos. Endosar un pagaré significa que transmites el derecho de cobro del pagaré y de la deuda garantizada a una tercera persona. De esta manera, tú garantizas la devolución del dinero de inmediato y la persona a quien le has endosado el pagaré se encargará de cobrarlo con el deudor original.

Ahora que sabes qué pasa cuando firmas un pagaré, quizá te interese saber más sobre cómo funciona un préstamo y otros temas relacionados. Para resolver estas dudas sigue explorando Revalue, ¡tu experto en finanzas personales!